Ocenění nemovitosti

Využití měnových agregátů pro načasování prodeje nebo koupě nemovitosti

Tomáš Prčík, 9.9.2013

Odhadovat trendy na realitním trhu lze různými způsoby. Jedním z nich je využití měnových agregátů. S čím pomohou a v čem mají své slabiny?

Pustili jsme se do výzkumu využitelnosti měnových agregátů pro odhadování zlomů trendů na trhu nemovitostí. Výsledky naznačují, že jsou měnové agregáty dobrým nástrojem pro odhadování zlomů trendů, avšak špatným nástrojem pro určování jejich délky. Tedy alespoň při těch způsobech využití M3, na které jsme přišli.

Ceny nemovitostí a množství peněz

O závislosti cen nemovitostí na množství peněz v ekonomice, často na měnovém agregátu M3, se kterým jsme pracovali i my v našem výzkumu, bylo napsáno mnohé. Stačí, když si do vyhledavače zadáte „property prices, M3 monetary aggregate“.

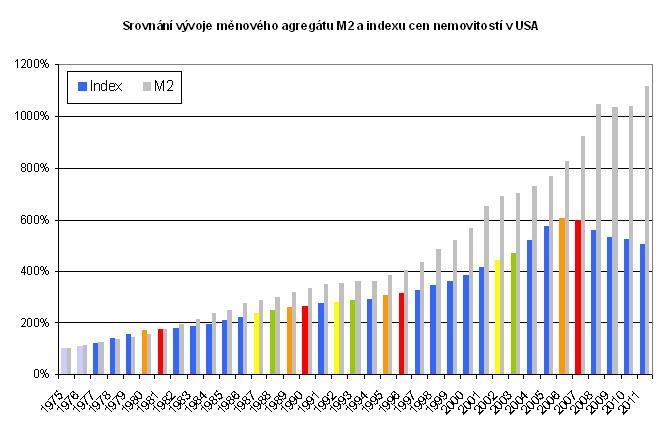

Jednoduchý model

Jako nejvhodnější nástroj pro nalézání zlomů trendů se nám nakonec ukázal ten nejjednodušší. Poměr indexu cen nemovitostí k indexu M3. Zde jsme narazili na problém, že ve Spojených státech přestal Fed od roku 2006 M3 sestavovat. Použili jsme tedy nouzově M2, což se pro USA ukázalo jako funkční. Využití M2 jsme pak ještě testovali pro Česko, kde se však ukázal pro naše účely jako nejspíše špatně použitelný z důvodu, že obvykle rostl pomaleji než ceny nemovitostí.

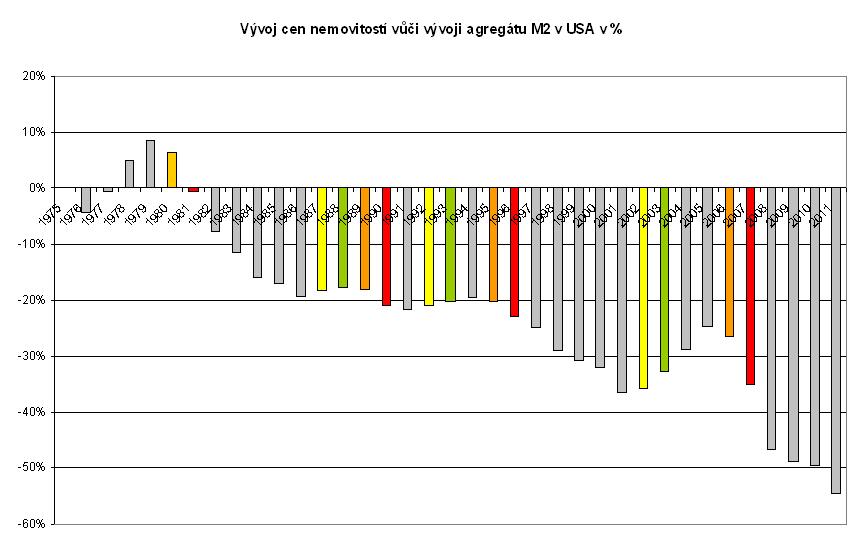

Nákupní a prodejní signály

Zde je krátký popis našeho "obchodního modelu", který jsme testovali:

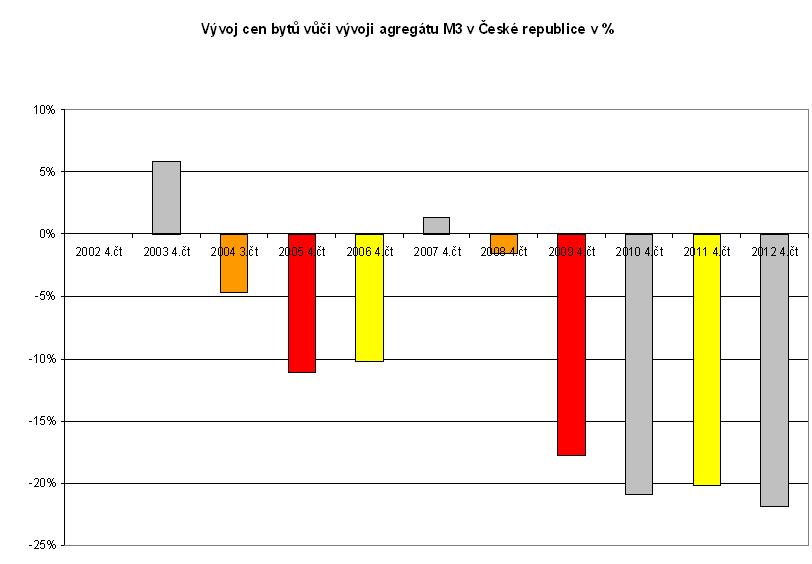

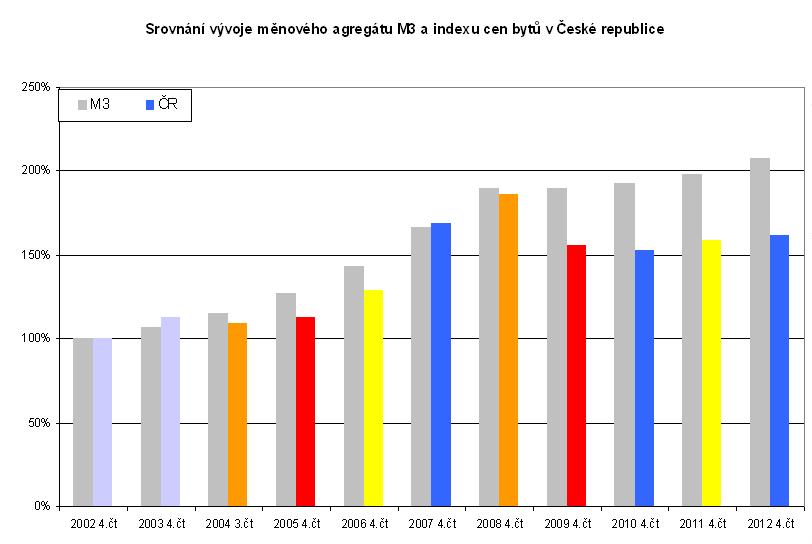

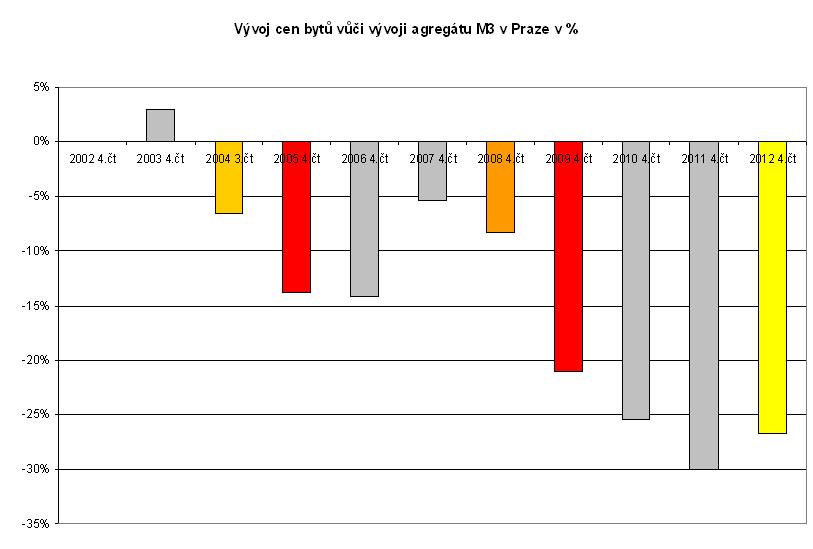

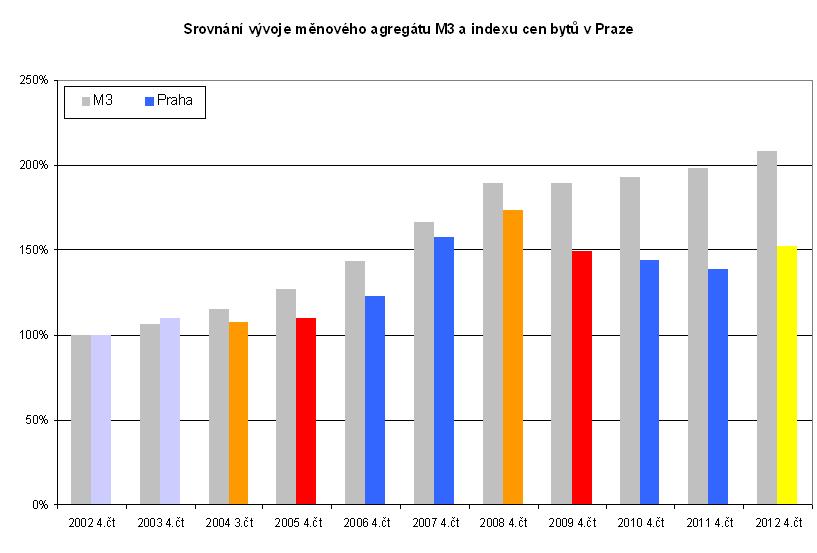

Nákupní signály

Zlom v trendu rozdílů indexů cen nemovitostí a M2 z klesajícího na rostoucí znamená nákupní signál na trhu nemovitostí. Je označen barvami jako na semaforu: žlutou (připrav se, asi přijde rychlejší růst cen nemovitostí) a zelenou (potvrzení žluté) - signál k nákupu.

Nákupní signál je však patný pouze tehdy, pokud zelená úsečka sahá pod úroveň –10 %. Jinak řečeno, pokud růst cen nemovitosti zaostává za růstem měnového agregátu alespoň o 10 %. Tento požadavek eliminoval všechny nákupní signály z počátku testovaného období.

Prodejní signály

U signálů na pokles trhu nebo zpomalení tempa jeho růstu funguje signalizace obdobně, ale naopak s oranžovou a červenou barvou. U signálů na pokles trhu však dále platí signál červená v roce, kdy by rozdíl indexů překročil nulu, tzn. že růst cen nemovitostí „přeběhl“ růst měnového agregátu.

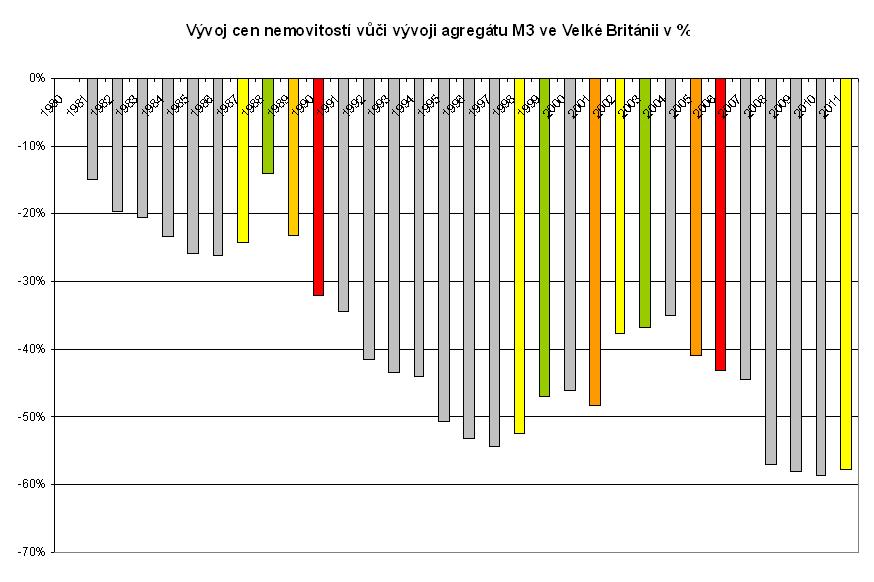

Pro graf rozdílů indexů cen nemovitostí a M3 se nám v kanceláři vžil název „histogram“. Byť je tento název pro naše grafy nesprávný, používám toto označení dále v textu.

Graf 1 a 2: Srovnání vývoje cen nemovitostí a M2 v USA

Graf 1 a 2: Srovnání vývoje cen nemovitostí a M2 v USA

Model zafungoval skvěle při testech na trzích v USA, Velké Británii, Rakousku, Austrálii, Německu a Japonsku, kde nám dobře signalizoval dlouhodobý pád trhu a investora by tak uchránil od velkých ztrát. Výsledky použití byly ale mizerné pro Česko, kde se sešly všechny okolnosti, kdy testovaný indikátor selhává.

Kdy dává indikátor špatné výsledky

Náš indikátor se osvědčil pro odhadování zlomů nebo zpomalení nebo zrychlení trendů na realitním trhu. Jeho hlavní slabinou však nejspíše kromě dalších kvalitativních ukazatelů je, že nedokáže předpovídat délku trendu. Pokud se tempo růstu trhu měn rychle několikrát po sobě, nutí nás indikátor příliš často nakupovat a prodávat, což by v praxi znamenalo velké ztráty z transakčních nákladů (4% daň z převodu nemovitostí, odměna realitní kanceláři).

Jako příklad si můžeme uvést období 1987 až 1996 ve Spojených státech, kde indikátor doporučil během 10 let nemovitost dvakrát koupit a dvakrát prodat. To by pro investora jistě nedopadlo lépe, než kdyby nemovitost na počátku období koupil a prodal až na jeho konci. Proti této chybě se nám nepodařilo indikátor nijak „opravit“.

Dalším typem klamných signálů jsou tzv. nepotvrzené žluté nebo oranžové sloupce, jako je tomu např. na grafu trhu ve Velké Británii v roce 2001. Sloupec za rok 2001 není ve skutečnosti signálem zlomu trendu, ale jen „ústřelem“ rozdílu indexu cen nemovitostí a M3 na celkově rostoucím trhu.

Graf 3: Vývoj cen nemovitostí vůčii agregátu M3 ve Velké Británii

Další důležité informace

- Bystrý čtenář si již jistě všiml, že jsme ceny nemovitosti i M3 na histogramu nechali začínat na stejné výši 100%, i když v daném období mohl realitní trh třeba být v bublině a hodnoty histogramu by tak měly být kladné. Tím jsme možná výrazně změnili poměr hodnot křivek. Tento nedostatek jsme se snažili různými způsoby odstranit. Nikdy se nám však nepovedlo výsledky vylepšit a postavit lepší indikátor, než ten který prezentujeme se „znásilněnými“ křivkami. Uchýlili jsme se tedy k tradařskému: „Je jedno proč to funguje, důležité je, že to funguje.“

- Jelikož jsme histogramy nechali začínat na stejné úrovni, nemá smysl vyhodnocovat úvodní roky histogramu, ale až ty od prvního zlomu trendu histogramu. Jelikož se však investor rozhoduje v aktuálním čase, nemají počáteční neutěšené hodnoty histogramu na jeho dnešní rozhodování žádný vliv.

- Počítali jsme jen s nominálními cenami.

- Ignorovali jsme potenciální příjmy z nájemného.

Pokoušeli jsme se také odvozovat hodnotné informace z toho, jak hluboko se hodnoty histogramu zanoří pod nulu. Napadlo nás, že by třeba nákupní signály v pásmu od –20 % do –40 % byly relevantnější než nákupní signály v pásmu –20 % až 0 %. Fakt, že se hodnoty histogramů noří hlouběji a hlouběji pod nulu, nám však tyto snahy zhatil. Lze však odhadovat, že lze nejspíše za absolutní prodejní signál považovat aktuální hodnotu histogramu delšího než 20 let nad nulou.

Na Ćesku se indikátor vyboural

V Česku jsme indikátor použili na trh bytů a rodinných domů v Praze a v celé České republice. Pokud by podle něj člověk investoval, nedopadl by dobře. Indikátor podle nás neuspěl z následujících důvodů:

- Příliš krátké sledované období. Data pro sestavení indikátoru se nám podařilo získat pro M3 až od roku 2002. Pro M2 od roku 1998. Pokud by do sledování bylo zahrnuto i předchozí období, dopadly by výsledky nejspíše lépe, poněvadž, by byl v roce 1998 už pěkně“zanořený“ pod nulou.

- Čtyři zlomy za 9 let. Jak jsme uvedli, vyboural se indikátor na neschopnosti odhadovat délku trendů. Mezi lety 2002 a 2011 měl trh dva zvraty – v roce 2003 se ČR přidala do EU a v roce 2008 v souvislosti s globální krizí. Trh se tak dvakrát změnil z rostoucího na klesající a z klesajícího na rostoucí. A to už bylo na indikátor příliš, takže by nás nutil příliš často prodávat a nakupovat.

Graf 5, 6, 7, 8: Srovnání vývoje cen nemovitostí a agregátu M3 pro ČR a Prahu

Graf 5, 6, 7, 8: Srovnání vývoje cen nemovitostí a agregátu M3 pro ČR a Prahu

Jak si vybrat realitní kancelář

Ještě stále jste si nevybrali realitku? Stáhněte si náš e-book. Najdete v něm otázky, na které je dobré se v realitní kanceláři určitě předem zeptat.